来自农资行业分析人士的观点

第三季度种业市场有望见底回升

行业运行经济指标

数据来源于WIND,北京华通纵横整理制作

编者按

近几年,部分种子库存严重,玉米、水稻种子供过于求,种企数量、制种面积缩减,产能下降。按一般规律,种子市场经过两三年的低谷徘徊便会进入上升周期。去年全国农技中心的种子产供需分析会也预测今年种子供需关系向好。有农资行业分析人士据行业经济运行筑底形势和各种利好条件预测三季度种业将见底回升,但也有种子企业人士认为种业市场风险尚未完全释放,两杂作物的去库存化、去产能化尚未完成。到底哪种观点更有依据?种子市场风向标指向何处?请读者关注思考。

杨益军

1.

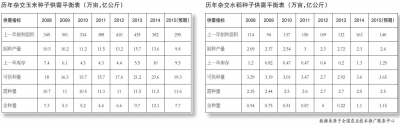

景气回升得益于缩减面积、降低产量和利好政策的叠加效应

包括2015年种植周期,行业制种面积及制种量连续三年大幅减少。2014年,全国杂交玉米制种面积295万亩,同比下降22.77%,制种量13.6亿公斤,同比下降13.38%,全国杂交水稻制种面积140万亩,同比下降14%,制种量2.4亿公斤,双双创2010年新低。种业制种量下降明显,我们认为主要原因在于龙头企业主动收缩制种面积,还有就是2014年受到恶劣气候的不利影响,出现单产下降。此外,种子法修订增强了行业的发展预期,我们认为,种子法的修订打破制约现代农业发展的瓶颈,为我国种业改革提供新的驱动力,新种子法将按照现代种业发展要求,改善当前种子行业的经营环境,着力提升我国种业自主创新能力和市场竞争力,构建科学合理的种子法律制度,促进种业持续健康发展,并逐步推动种业与国际接轨。预计将在种质资源保护、育种科研体制机制、品种管理、植物品种保护、种子生产经营、监督管理、种企扶持措施、法律责任等8个方面进行完善和规范。

从行业供需层面看,玉米和水稻种子的库存量和制种面积均出现向下拐点,杂交玉米、杂交水稻的制种面积已下降至合理水平,2015年行业供过于求的局面整体将得到有效缓解,企业数量也将大幅下降。

2.

种业经济运行已经筑底,景气回升预计在三季度

从行业的运行主要指标来看,各项指标趋向好转,我国种业营业收入同比增速,归属净利润增速,从毛利率,销售净利率,总市值等指标来看,2015年一季度种业营业收入下降明显减缓,归属净利润增速转正,毛利率达到近期的高点,销售净利率继续好转,行业市值创新高,可以研判种业经济运行已经筑底,景气回升预计在第三季度。(数据见文中表格)

从上市企业2015年一季度营业收入同比增速来看,隆平高科同比增长9.78%、登海种业同比下降29.46%、农发种业同比增长50.21%、荃银高科同比增长8.96%、神农大丰同比下降24.80%、敦煌种业同比下降11.97%、万向德农同比下降8.44%、丰乐种业同比下降24.57%。从归属净利润同比增速来看,隆平高科同比增长6.28%、登海种业同比下降16.74%、农发种业同比下降376%、荃银高科同比下降21.11%、神农大丰同比下降157.63%、万向德农同比增长169.97%。总体而言,种业板块在2015年一季度仍处于筑底阶段。随着连续三年供给端下降,我们预计2015年三季度种子行业有望见底回升,逐渐进入为期2-3年的上行周期。其中玉米种业的库销比有望从100%逐步下降到60%,供给面改善空间最大,对应的玉米种子企业或将迎来量价提升的投资机会。

从市场反馈来看,2015年我国春播种子市场启动和往年相比略晚,主要受节假日因素的影响。整体来看,2015年种子市场运行平稳,优质优价特征仍比较明显。考虑到市场供给比较充足,预计后期市场仍将延续“普通品种平价销售、优质产品提价销售”的特征。因此,我们坚持认为2015年优质种子公司业绩仍将稳健增长。

3.

政策红利持续释放,并购时代企业盈利能力提升

习近平总书记强调,要下决心把民族种业搞上去,要抓紧培育具有自主知识产权的优良品种,从源头上保障国家粮食安全。可以看出,种业已经升至国家战略的高度,未来有望持续享受政策红利。《关于深化种业体制改革提高创新能力的意见》、中央“一号文件”多次聚焦种子行业,明确了深化种业体制改革的政策措施,提出了推进现代种业发展、建设种业强国的目标。并购将是未来种业龙头扩张的主要手段,也是政策所鼓励的方向,现阶段行业处于低迷期更是并购的有利窗口期,上市公司层面,隆平高科、敦煌种业、荃银高科、农发种业、神农大丰、丰乐种业均已公告增发或并购等相关事项,行业进入并购时代,行业洗牌后盈利能力提升被普遍看好。目前我国种业的并购多以巩固和做强主业为重要着力点,可以看到,一些大的种企一方面在剥离与主业相关性较弱的产业,另一方面在寻求合适的并购机会,总的来说,种业的思路是逐渐向主业聚焦。我们认为,未来种业的并购将会侧重在两块:一方面是对具有优势品种的中小种企的并购,另一方面是通过并购科研院所或者研究型公司来补充研发能力。

(作者系北京华通纵横经济信息咨询有限公司首席研究员)

市场风险尚未释放

个人认为此文对种业市场形势的判断过于乐观。根据产业发展规律,产能过剩行业要实现反转,实现供过于求向产销平衡的过渡,一般都需要经过痛苦的去库存化、去产能化过程。在这个过程中,会出现大量存货被抛售,大量企业由于现金流断裂而关停并转。近三年来,两杂作物种子处于2000年种业市场化改革以来最为严峻的供求失衡状态,这里既有产能过剩的问题,也有需求萎缩的问题,这在杂交水稻上体现得非常明显。据我们的观察,两杂作物的去库存化、去产能化尚未完成,市场这只无形的手还没有完全释放它的力量,市场风险尚未释放。在部分企业、部分作物、部分环节,由于资本杠杆、业绩对赌等压力,市场风险不但没有释放,还在进一步聚集。

并购或许可以带来短期业绩规模的提升,但是不能直接解决可持续发展问题。并购后的可持续发展,需要靠整合融合来实现,企业真正做大做强需要规范而有效的管理。同时,最关键的是,种业企业的可持续发展需要建立在科技研发等强有力的核心竞争力基础之上。因此,企业并购需要认真考虑管理融合与科技研发这两个问题。这是支撑种业企业实现良好成长的关键。

( 作者田冰川,系中国种子集团公司副总经理)

同质化品种仍然过剩

就此文中的观点谈几点看法:

关于种子的供求关系:一些符合市场需求的类型供需平衡,甚至供不应求;而一些同质化的、不符合市场需求的品种仍然严重过剩。

关于上市公司:因为中国种业的公司数量多,即使是上市公司、大公司所占市场份额也很少,所以,几家大公司的数据也难代表整个种业行业的情况。

关于市场启动晚的原因:今年种子市场启动晚,主要原因不是节假日,而是因近几年种子过剩,农民已形成习惯,快种地的时候才买。

关于并购重组:并购重组的确有利于种企的规范发展和实力壮大,除文中提到的几家种企外,登海种业的动作也很大。另外,其他行业融资到种业也是种业加速发展的有利因素。

(作者张桂梅,系中农集团种业控股有限公司副总经理)