2月19日,新华社受权全文发布了2019年中央一号文件《中共中央 国务院关于坚持农业农村优先发展做好“三农”工作的若干意见》,这也是新世纪以来第16个聚焦“三农”的一号文件。作为农业中核心行业,种子行业应该引起投资者们足够的重视,牛牛金融研究中心为您带来A股种子行业上市公司分析,带您看看哪些是真龙头,哪些或许只是概念。

申万行业分类中,种子行业共有8家上市公司,这8家公司2017年度营业收入总和为114.49亿元,净利润总和为7.94亿元。按这些公司业务中包含的种子情况来看,A股上市公司主要生产水稻、玉米和小麦种子,在一号文件中提及到的“大豆振兴计划”在A股中却并未发现相应的上市公司。

隆平高科占据半壁江山 并无大豆种子上市公司

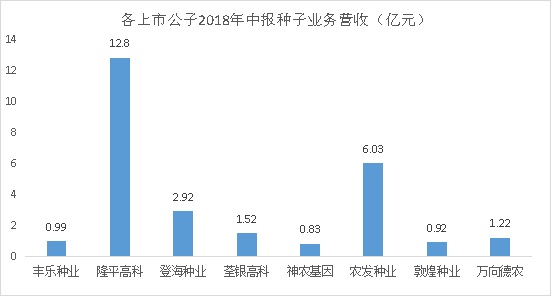

从这8家公司种子业务带来的营收来看,隆平高科属于毫无疑问的老大,该公司2018年中报种子产品带来的营收共计12.8亿元,这相当于其他7家公司种子业务收入的总和,而排名第二的农发种业营收仅为6.03亿元,相当于隆平高科的一半,排名第三的登海种业收入规模仅2.92亿元,8家种子类上市公司营业收入情况如下所示:

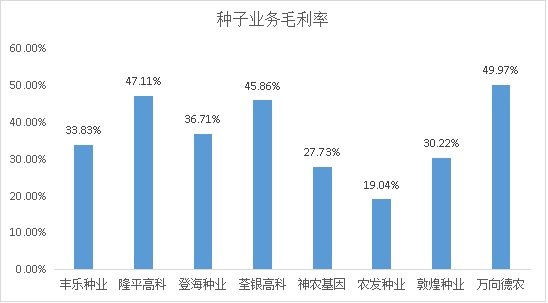

从毛利率来看,8家公司种子业务的毛利率分布情况如下所示:

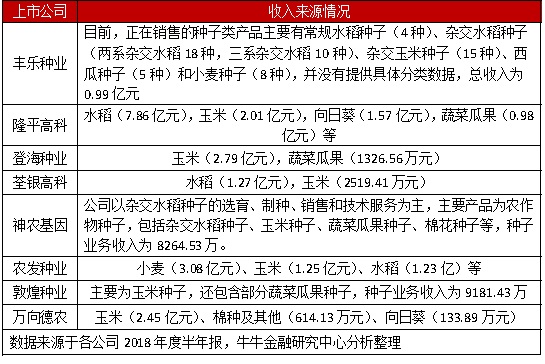

对这些公司不同类别种子的收入进行分析后发现,A股上市公子中经营的种子品类主要为水稻、玉米和小麦种子,并无大豆种子,三类种子的代表企业分别为隆平高科、登海种业和农发种业,而隆平高科和登海种业两家企业的带头人分别为袁隆平和李登海,带有明显的个人印记,农发种业的控股股东为中国农垦(集团)总公司,实际控制人为国务院国资委。

杂交水稻种子市场空间由四要素决定:水稻种植面积、亩均用种量、杂交稻商品化率以及杂交稻种均价。耕地资源的有限性决定了种植面积相对稳定,杂交水稻种子商品化率是影响全球杂交水稻种子市场空间的重要变量。我国水稻种植面积4.53亿亩,杂交稻种推广率约50%左右,按照35元/kg的市场均价,亩均用种量1.05kg计算,我国水稻种子市场空间约为83亿元,同理可以推知我国玉米(2017 年玉米种植面积 53167.8 万亩)和小麦种子(3.60亿亩)市场空间分别约为287亿元和60亿元。

这些公司中,隆平高科在水稻种子业务方面处于绝对的霸主地位,根据“中商情报网”发布的《中国水稻种子行业市场深度分析报告》(2015—2020 年)公布的数据:2016 年,我国杂交水稻总的 市场规模约为207亿元,而四家以杂交水稻为主营业务的上市公司隆平高科(000998)、丰乐种业(000713)、神农基因(300189)和荃银高科(300087),2016 年种子类营业收入合计为 23.53 亿元,仅占当年市场总体规模的 11.37%。

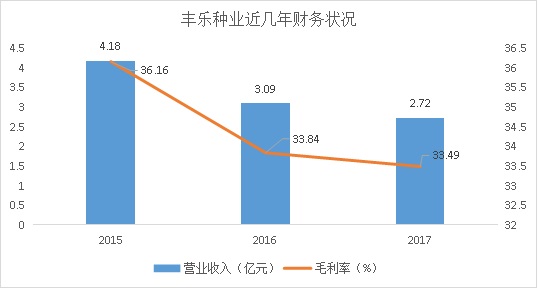

这几家公司中,丰乐种业种子业务收入规模和毛利率持续走低,如下图所示:

此外,该公司种子业务收入占比仅约1成,而农药化肥收入占比却高达64.89%,作为第一家上市的种子类上市公子,丰乐种业或许离更改公司简称只差最后一步了。

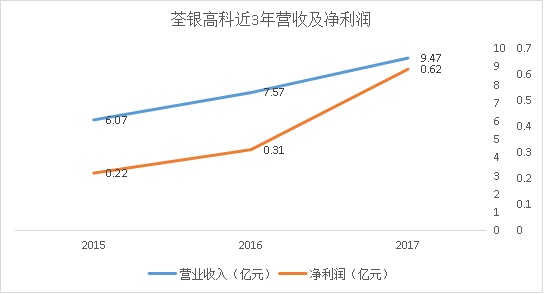

荃银高科的水稻业务收入(占比约8成)仅次于隆平高科,与农发种业相近,2015-2017年间发展速度较快,上市公司营业收入和净利润情况如下所示:

需要注意的是,该公司2018年度以来,营业收入持续下滑,三季报更是显示净利润亏损4045.09万,公司解释主要是因为研发支出同比增加,但不得不承认的是公司的毛利率从2017年的42.23%下降至仅35.60%下滑明显,而收入也是连续多季度下滑,而水稻行业龙头隆平高科的净利润也有所下滑,但营业收入却在一季度下滑后,二三季度都实现正向增长,且毛利率并未下滑,行业龙头对荃银高科或许在一定程度上形成了压制,毕竟中国大部分人都是听着袁隆平院士的故事长大的,品牌认同感更深。

神农基因主要销售杂交水稻,但从体量上来看,与行业龙头相比存在感实在太低,2016年2 月,公司投资设立的子公司深圳惟谷供应链开始运营,主要从事大宗商品、电子元件等供应链服务,业务范围包括粮食、银制品、电解铜、煤、锆英砂、铝锭、 化工原料及塑胶品等销售及咨询费收入。

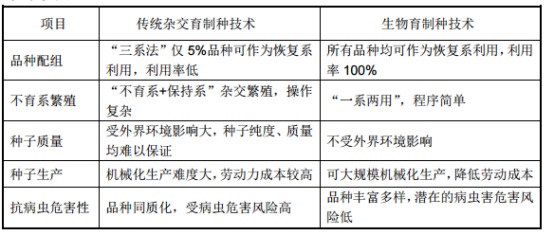

公司扣非净利润已经连续四年亏损且并无好转趋势,虽然2017年年报显示,神农基因通过自主水稻生物育制种技术的突破与应用,使公司的主营业务由原来的杂交水稻种子供应商转变为生物育制种技术的服务商,通过专利技术服务、农 作物品种改良和培育全新大品种等方式,占领种业产业链的最顶端,从而跳出原 有的同质化竞争市场,为国内外的种业企业提供育制种技术服务。

然而,神农基因2017年度末研发人员仅64人,而隆平高科研发人员高达409人,研发投入上也仅相当于隆平高科的十分之一,指望短期内弯道超车实在希望渺茫。

在玉米种子方面,登海种业是行业标杆,公司灵魂人物李登海研究员被称为“中国紧凑型杂交玉米之父”,公司历经40多年持续不间断地玉米育种研发创新和高产攻关,完成了以掖单2号、掖单6号、掖单13号、登海661与登海605、登海618为代表的5代玉米杂交种的进步性替代,引领着中国杂交玉米的发展方向,品种储备更加完善,高产品种的再升级能力显著增强。2017年度,登海种业自主选育的18个玉米新品种通过国审,审定品种位居35个绿色通道试验单位的首位,占比16%。

登海种业面临的风险或许主要有以下方面,一、受国家取消玉米临时收储制度以及国家实施种植业结构调整政策持续影响,2017 年国内玉米制种面积和总产大幅调减,据资料显示,2017 年玉米种植面积 53167.8 万亩,比去年下降 1971.8 万亩,降幅 3.58%,2017 年全国杂交玉米制种收获面积 293 万亩,同比 减少 28.54%,为近 15 年的最低水平;二、隆平高科和万向德农玉米种子营收正在逐渐逼近登海种业,尤其是隆平高科在研发人员及研发支出方面的优势或许对于登海种业此后发展是不小的挑战,2017年度隆平高科11个玉米新品种通过国家审定,占当期通过国家审定玉米新品种总数的6.38%,同比增长450%,同期登海种业国审玉米种子数量为18个,万向德农仅3个。

研发团队及支出行业领跑 隆平高科储备项目丰富

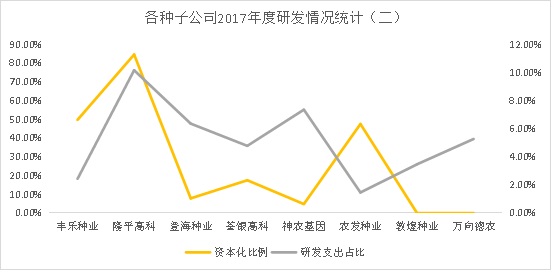

牛牛金融研究中心使用研发人员数量及每年的研发支出对8家种子类上市公司进行对比分析。从研发人员来看,隆平高科的研发人员数量高达409人,而研发人员数量最少的万向德农却仅有28人;从研发支出来看,隆平高科的研发支出最高,达32339.03万元,万向德农的研发支出最低,仅1356.81万元;从研发支出占收入比例来看,隆平高科最高达10.14%,农发种业最低仅1.46%;而从研发支出资本化比例而言,万向德农和敦煌种业均没有进行资本化处理,而隆平高科资本化比例高达84.41%,具体如下所示:

隆平高科咋研发支出上的豪气使得其研发能力持续领先,统计数据显示,2007-2015年,公司商业化育种体系共自主选育出135个通过审定的杂交水稻品种,其中113个通过省 级以上审定,19个通过国家审定,而2017年度该公司则有61 个水稻新品种通过国家审定,占当期通过国家审定水稻新品种总数的34.3%,同比增长 238.9%;43个水稻新品种通过省级审定。11个玉米新品种通过国家审定,占当期通过国家审 定玉米新品种总数的6.38%,一年时间过审量相当于此前八年过审量的一半。

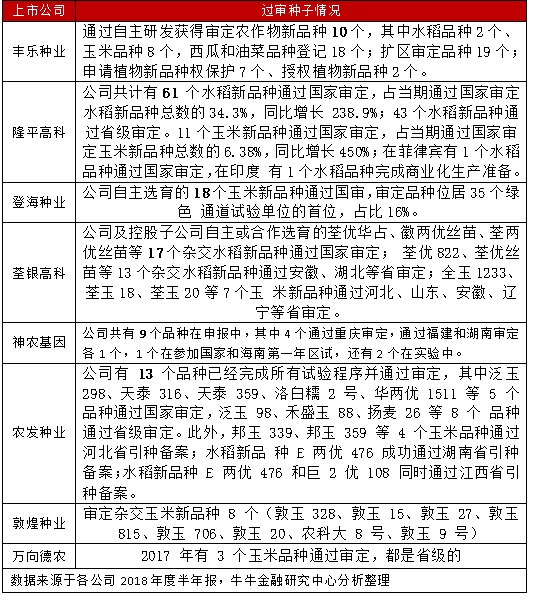

对于种子类上市公司而言,储备的种子项目将是此后业绩增长的动力,牛牛金融研究中心对8家上市公司2017年度过审种子情况统计如下所示: